2026年度予算編成への警鐘──炭素料金よりもはるかに強制力を持つ「総量規制」

2026年に台湾の炭素料金制度が正式に開始されるにあたり、企業の財務・会計部門が直面する予算策定の難度は、かつてない水準に達しています。しかし、真に企業を揺さぶる要素は、1トン当たりの炭素料金ではなく、近い将来に高い確率で導入されるとみられる 「総量規制(キャップ&トレード)」制度 です。

総量規制は企業の排出量そのものに上限を設けるだけでなく、炭素クレジットの不足やコスト急騰を招き、生産規模や収益性に直接的な影響を与える可能性があります。本稿では、総量規制がもたらす潜在的な影響を整理するとともに、企業がどのように財務的思考を活用して 資本的支出を先手で最適化し、リスクを資産へと転換できるのか を考察します。

1. 総量規制下における「炭素コストの負債化」への専門的な会計・財務評価

キャップ&トレード制度のもとでは、企業には一定量の排出枠(アローワンス)が割り当てられます。実際の排出量がこの枠を超えた場合、企業は超過分を相殺するため、市場で追加のカーボンクレジットを購入しなければなりません。この仕組みは、企業の財務諸表に対して 二つの重大な会計・財務上の影響 をもたらします。(1)偶発債務の発生

近年の会計基準の動向では、環境義務 が企業の責任として位置づけられつつあります。企業が自社の排出量が割り当てられた排出枠を超えると見込む場合、その差額は事実上、潜在的な環境負債を構成することになります。財務部門はIFRS S2などの国際的なサステナビリティ開示基準を参照し、将来のカーボンクレジット購入コストを事前に見積もり、予算編成および財務諸表の注記に反映させる必要があります。(2)カーボンクレジットの会計処理の複雑化

環境義務を履行するために企業が取得・購入するカーボンクレジット(排出枠)は、会計上、単純な資産として扱われるものではありません。最終的な分類(無形資産・棚卸資産・費用)は、その取得目的や性質によって決定されます。専門アドバイザリー機関の分析によると、分類を誤ると資産の過大計上や当期費用の過少計上につながるだけでなく、グリーンファイナンス審査において銀行が企業のリスクを判断する際にも影響を及ぼす可能性があります。画像の出典:FREEPIK

2. 炭素料金時代の意思決定ツール:MACモデルとCAPEX最適化の実務

炭素コストが負債化する流れの中で、企業のあらゆる資本的支出(CAPEX)は、財務的・戦略的観点から再検討する必要があります。CAPEXはもはや単なる「購買」ではなく、企業の将来の競争力を左右する 戦略的投資 となっています。限られた資金を最も効果的に活用するためには、限界削減費用(MAC)モデル を導入し、脱炭素プロジェクトの効果と価値を評価する中核ツールとして活用することができます。

2.1 MACモデル:脱炭素投資の「費用対効果」計算機

限界削減費用(MAC)モデル は、脱炭素プロジェクトの 費用対効果 を算定するためのツールです。中心となる考え方は次のとおりです:CO₂eを1トン削減するために、企業はいくらのコストを投入する必要があるのか?

- 実務例:プロジェクトAのMAC値が500元/トン、プロジェクトBが1500元/トンである場合、総投資額が同じであっても、プロジェクトAのほうが明らかに優れています。より低いコストで、より高い削減効率を達成しているためです。

- 意思決定への示唆:企業は MAC値が最も低いプロジェクト を優先順位の高い投資として扱うべきです。これにより、CAPEXにおける最大の削減効率を確保すると同時に、将来、排出超過によって発生する炭素料金やカーボンクレジット購入コストを最小化できます。

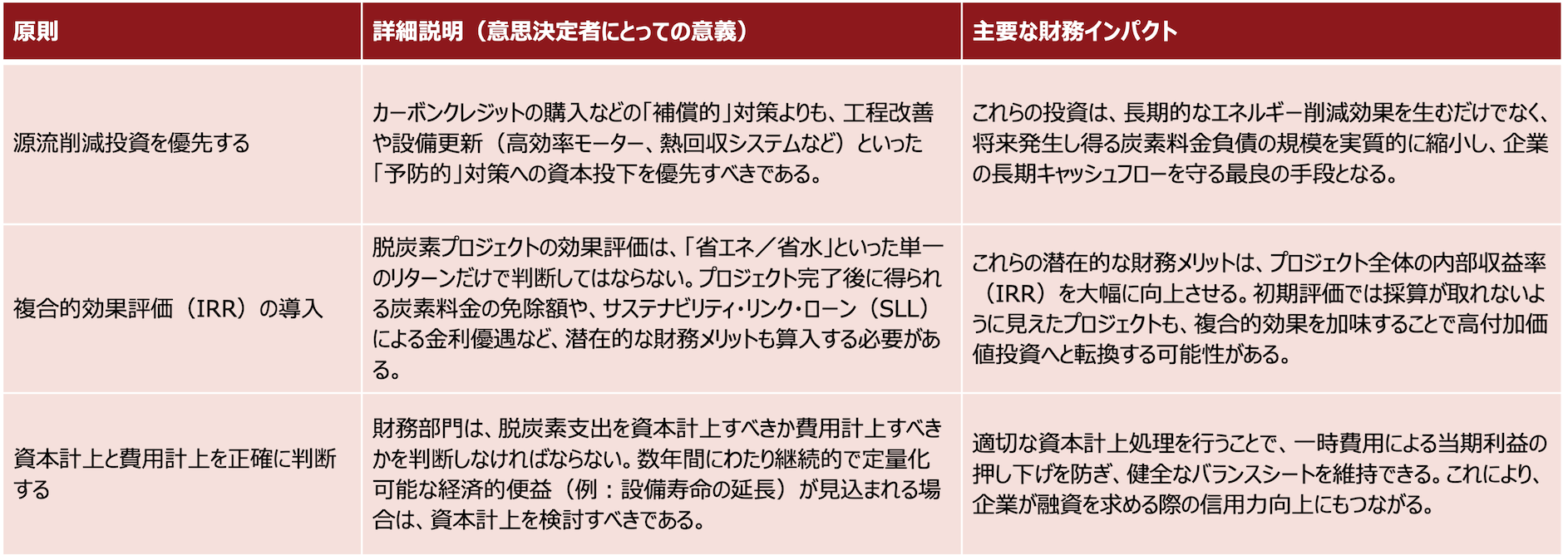

2.2 資本的支出最適化の三大原則:コストセンターからプロフィットセンターへ

脱炭素投資を評価する際、企業は「環境対策としての支出」という旧来の発想から脱却し、これらを 企業全体の財務パフォーマンスを高めるためのレバー として捉える必要があります。以下は、財務部門がCAPEXを編成する際に遵守すべき三つの黄金原則です。

表作成:耀風会計師事務所(Hall Chadwick Taiwan)

3. 結語:予算編成にESGガバナンスを統合するための実務ポイント

2026年は、台湾企業にとって変革の正念場となる年です。成功する企業変革は、まず 予算ガバナンス から始まります。ESG戦略を「環境部門の支出」から 全社的な財務意思決定 へと格上げすることこそ、ネットゼロ潮流の中で競争優位を確保できるかどうかを左右する鍵となります。企業は次の実務ポイントを採用することで、ESG戦略を効果的に定着させることができます:(1)「炭素コストセンター」制度の構築:排出量とコストを連動させる

- 実務的意義:従来、電力使用量や排出量のデータは総務部門や環安衛部門が管理しており、事業コストとは切り離されていました。炭素料金時代においては、財務部門が主導し、各部門の実際のアウトプットやコスト構造と炭素排出量を連動させる仕組み を構築する必要があります。

- 意思決定価値:これにより、生産部門・物流部門などが自発的に脱炭素の機会を探すようになり、各部門の炭素フットプリントがそのまま予算評価に反映されます。内部炭素価格付けを導入することで、組織全体の行動変容を効率的かつ強制力のある形で促進でき、単なる方針周知よりはるかに実効性を高めることができます。

(2)シナリオ分析と感応度分析の実施:将来リスクへの備え

- 実務的意義:将来の炭素料金率(および総量規制による排出枠)が依然として不確実であるため、財務部門は単一の想定料金に基づいて予算を編成してはなりません。

- 意思決定価値:企業は 低・中・高 の三つの炭素料金シナリオを用いて感応度分析とシミュレーションを行うべきです。これにより、最悪のケースで企業の利益や純キャッシュフローがどの程度影響を受けるかを明確に把握できます。このような早期警戒メカニズムは、現代のコーポレートガバナンスにおける不可欠なリスク管理ツールです。

(3)「監査水準データ」の一貫性確保:財務的信頼の基盤構築

- 実務的意義:グリーンファイナンス申請に用いるESGデータ、環境当局に提出するカーボンインベントリ報告書、そして財務諸表の注記で開示される数値は、完全に一致し、追跡可能であること が求められます。

- 意思決定価値:これは、市場からの信頼を獲得し、グリーンファイナンスのメリットを享受するための基盤です。ISSB をはじめとする国際基準は、ESG情報に対して財務報表と同等の 監査レベルの厳密性 を要求しています。単一で信頼できるデータソースを構築することで、データ不整合による「グリーンウォッシュ」疑惑を防止し、同時に評価機関からのガバナンス評価を高めることが可能となります。

貴社は新たなESGの挑戦に向けて準備ができていますか?

「ESG財務診断シート」を記入することで、自社のESG財務状況と改善に向けたアドバイスを迅速に把握できます。

耀風公認会計士事務所は、豊富なESG財務コンサルティングの経験を有しており、最新の法規制に対応したサステナビリティ報告フレームワークの構築を支援いたします。

2025年のESG財務情報開示についてご不明な点がございましたら、ぜひお気軽にご相談ください。